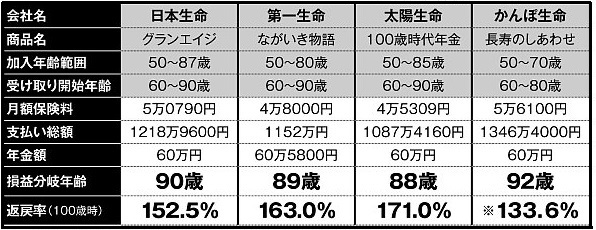

比較的新しい生保商品ですが、最近、代理店さんと話題になったので、少し調べてみました。 平均寿命を超えて長生きしてもお金に困ることがないよう商品設計された「トンチン年金保険」と呼ばれる商品が生命保険会社から相次ぎ発売されています。死亡、解約での払戻金を少額に抑え、その分を長生きした人の年金に回す仕組みです。公的年金の上乗せとして加入を検討する人が増えているそうです。いわば、死亡リスク<長生きリスクの商品です。 (下図 4社比較:男性が50歳加入、70歳から受取を開始した場合)

この4社の商品は、契約時に決めた支給開始年齢を超えると、それ以降は年金として保険金を毎年受け取ることができるという仕組みで、長生きすればするほど多くの保険金が得られます。しかし、年金額が払込総額を上回る「損益分岐年齢」まで長生きしなければ保険料の払い損になってしまいます。支給開始年齢に満たずに死亡した場合も、受け取れる払戻金は保険料より少なくなります。長生きすれば得、早死にすれば損、となる仕組みです。

トンチン保険の歴史は古く、名前は17世紀イタリアの銀行家、ロレンツォ・トンティ氏が開発したものです。トンティ氏は、当時のフランスの財政難を救うため政府にこの保険の導入を進言したとされています。国民から集めた保険料を運用し、利息分のみを年金として支払えば、年金原資分が国家に入るという仕組みです。欧米では17世紀に販売が開始され、フランス、オランダなど各国で盛況でした。

トンチン保険の歴史は古く、名前は17世紀イタリアの銀行家、ロレンツォ・トンティ氏が開発したものです。トンティ氏は、当時のフランスの財政難を救うため政府にこの保険の導入を進言したとされています。国民から集めた保険料を運用し、利息分のみを年金として支払えば、年金原資分が国家に入るという仕組みです。欧米では17世紀に販売が開始され、フランス、オランダなど各国で盛況でした。

日本では、「トンチン保険」は「死者の保険料で生存者が得する反道徳的商品」という批判から、これまで販売をためらってきました。しかし、環境は変わり、日本人の平均寿命は、男性が80.98歳、女性が87.14歳(2016年)。20年前に比べて、男性は3.97歳、女性は3.55歳延びています。つまり、長生きする人が増え、老後生活への不安は募るばかり、こうした背景が「長生きするほど得をする保険」の需要となったのです。さらに、保険会社側の事情も・・。保険数理の専門家で、慶應大学理工学部特任教授の山内 恒人先生によると、「背景にあるのは『低金利』です。1980年代後半に5.5~6.25%あった生命保険の予定利率は、現在0.25%と非常に低くなっている。あまりに予定利率が低いため、利回りの高い売れる保険を設計できなくなっていた。そこでたどり着いたのがトンチン保険で、従来の保険は、支給前に亡くなった契約者に支払った保険料を全額返していた。しかし、トンチン保険は7割を返し、3割を残った契約者に振り分けることで、低い保険料に抑えつつ、より利回りの高い商品を作ることができるわけです」。

トンチン保険に加入するか否かを判断する際、ポイントになるのは「損益分岐年齢」です。以下、「グランエイジ」(日本生命)を例にとります。50歳から70歳までの間に毎月支払う保険料は50790円。支払い総額は20年間で約1219万円となる。70歳からは毎年60万円の保険金がもらえるので、受け取り金額が支払い総額に相当する1200万円に達するのはその20年後、つまり90歳まで生きなければ、保険金総額が保険料総額を下回ることになります。逆に、もし100歳まで生きるとすれば、1860万円を受け取ることができ、返戻率は152.5%となります。この「損益分岐年齢」は、各社88~92歳と、おおむね90歳前後となっています。「損益分岐年齢が男性の平均寿命より10年も高いうえ、90歳ともなれば必要な生活費の額も下がってくる。本当に加入すべきか、よく検討すべきでしょう」(山内先生)。 <日経新聞10/21、週刊ポスト様10/27号から引用>